10月27日,A股市場又一標誌性案件誕生——大智慧案以2537例虛假陳述訴訟請求、超過5億元人民幣的訴訟金額,成為我國A股有史以來規模最大的訴訟案件。同時,根據最新一批的訴訟請求來看,有95%的原告方將涉案的立信會計師事務所列為共同被告,投資者的維權意識和手段進一步提升,A股上市公司“高枕無憂”的時代一去不返。

A股投資者賠償金超美國中概股

上述案例只是目前以“投資者保護”為核心的A股市場的一個縮影,在證監會等監管機構的支持和宣導下,投資者的維權意識不斷提高,越來越多的投資者通過法律手段來保護自己的投資權益,挽回蒙受的投資損失。

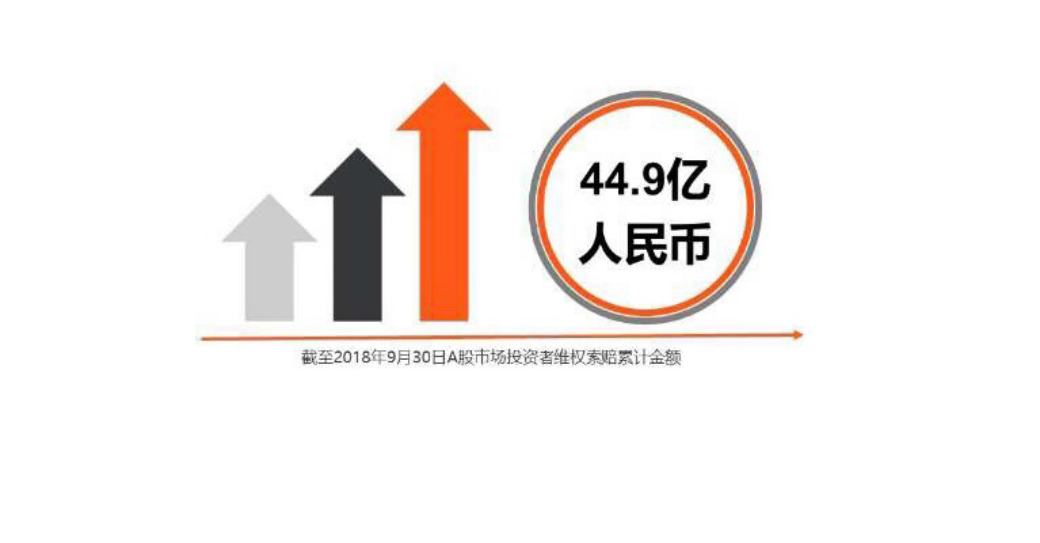

資料顯示,自2013年後,投資者民事索賠案件數量大幅增長,年均達到39件左右,比2009年—2012年間的平均數字幾乎翻了一倍,2013年—2017年五年間的累計維權金額超過40億元,僅今年三季度新增了6億元左右。

“市場普遍認為,美國有集團訴訟制度,因此證券訴訟風險極高,這個觀點從案件的發生頻率來看並沒有錯,但如果從最終的損失金額來看,A股的證券風險更應引起廣大上市公司的重視。”中國平安財產保險股份有限公司高端責任險事業部總經理沈樂行介紹,根據市場資料,在美上市的中概股自2003年以來的15年間僅有4個案件最終的和解金超過千萬美元,其餘案件絕大部分均在500萬美元或以內結案。而A股市場近五年來,超過3000萬人民幣訴訟金額的案件已接近30件,其中有12件索賠金額已過億。“基於A股目前大約85%的投資者勝訴比例,投資者最終的獲賠比例和金額保持高位已在所難免,廣大上市公司應重視這一風險。”沈樂行說。

三大趨勢再助維權升級 “中國特色集體訴訟”成型

就A股維權案件,上海漢聯律師事務所高級合夥人宋一欣認為,從目前的發展趨勢來看,A股的維權案件主要呈現出可維權案件數量快速增長、維權時間前置化、官方民間同步發力以及索賠案件規模化等特點。

在過去,證券維權的案件數量持續較低離不開可索賠案件數量的不足以及訴訟門檻的限制。隨著近年來證券監管執法力度的不斷加大以及互聯網傳播與科技金融的助力,上市公司本身潛在的問題更容易暴露在廣大投資者的視野中,投資者維權的普遍化就可以預期了。截至三季度末,2018年共有60家上市公司及董監高遭到監管機構立案調查,其中已有4家遭到處罰,但已被投資者民事維權的數量卻高達42家,占比超過70%。

在A股市場,一般被監管調查便意味著大概率涉嫌違法違規,後續遭到處罰和索賠的概率較高。而美股雖然訴訟案件發生的頻率很高,但更多會因動議、駁回訴訟請求等情形,導致相當一部分案件根本無法到達庭審、和解階段,就更沒有最終的賠償了。

在目前的A股市場中,除了監管執法以外,中小投資者獨立維權力量不足給以中證中小投資者服務中心有限責任公司(簡稱“投服中心”)為代表的官方組織以及民間廣大維權律師提供了施展空間。投服中心作為一個半官方組織,在過去兩年多的時間內提起了10起以上的證券支持訴訟,而民間的證券維權律師則通過風險代理的模式、股民維權徵集的手段,幫助越來越多的投資者獲得了應得的損失補償。

從最近三年的案件發展來看,證券虛假陳述案件中均活躍著維權律師的身影。維權律師一般會在上市公司涉嫌虛假陳述後,通過網路公開徵集股民的方式進行風險代理。投資者僅需提供少量的索賠資料和訴訟費,後續的差旅、調查成本費用及時間成本均由維權律師負責,直至索賠結束。

“中小投資者是A股市場的主要參與者,但本身卻有著和自身參與度嚴重不相符的維權能力和專業度。我們的存在便是利用自身的專業技能,幫助受損投資者獲得應得的補償,而投資者僅需在勝訴的前提下以風險代理方式繳納部分律師費用即可。”宋一欣向中國財富網表示。基於投服中心和維權律師的主動維權支持和徵集,國內的投資者維權行動也朝著標準化、規模化的方向快速發展,形成了獨具特色的“共同訴訟”。

從意識到行動 “維權浪潮”給A股公司提個醒

從目前的A股市場來看,上市公司整體流動性呈現出較大的變化,國家、監管層也在通過放寬融資管道、並購重組要求等各種方式來助力化解。對於上市公司、特別是占A股市場60%的民營上市公司而言,在資本市場動盪和資金緊張的背景下,若因信披違規等問題再導致巨額民事賠償,後果可能更加嚴重。民營上市公司從自身經營穩健或保護其自身和董監高財務風險的角度,更應加強事前瞭解和風控機制建立,避免後續可能出現的巨額損失。“通過保險進行風險對沖是美股上市公司的標準操作手段,平安產險參與了很多海外上市的中國企業的責任險專案,針對A股市場的特點,推出更有針對性的本地方案,也為市場穩定打下基礎,解決燃眉之急和後顧之憂。”沈樂行介紹道。

最新評論