中國致力於促進作為就業增長引擎的中小企業的發展,但同時也遏制金融風險。事實證明,要同時抓好這兩個方面也許是難以做到的。

彭博社認為,在政府努力降低杠杆的第二年之際,中國的中小企業卻面臨著最大的風險。2017年這些企業的貸款增長強勁,但今年貸款利率有可能上升,而債券市場幾乎沒有喘息的機會。相對來說,大企業並沒有受到衝擊,因為他們更容易獲得主要國有銀行的資金,而這些國有銀行面臨的壓力較小。

圖片來源:彭博社

政府的重點一直是擠走用於投機和追逐資產泡沫的資金。確實,資料顯示政府目前正重磅打擊信貸系統的漏洞。但問題是,這阻礙瞭解決不平等問題的腳步,也有可能抑制經濟增長中最活躍部分的發展。官方製造業指標的資料顯示,自2017年中起,小企業和大企業之間的差距在不斷地擴大。

駐中國的渣打銀行的經濟學家沈嵐負責對500多家中小型企業的月度調查,他表示:“今年工作的重中之重仍然是控制金融風險,因此小規模企業的信貸狀況不會從根本上得到改善,除非監管部門出臺更有針對性的政策給與他們幫助。誰貸款給小公司,誰就會是第一個受到擠壓”。

投資者可能預料到這種痛苦。在三年多的時間裡,一部分小企業的股價幾乎是全國上市公司的最低水準。過去三個月,小盤創業板指數下跌約5%,而滬深300指數的大公司股價攀升了將近10%,拉大了一年內兩者的差距。

2018年又出現了一系列新的去杠杆的措施。監管機構收緊了對託管債券、杠杆債券交易和委託貸款的監管。原因是債務占了經濟總量的264%以及影子銀行業的規模已經超過了4萬億美元,這甚至促使央行行長警告資產價格突然下跌的危險。

標普全球評級在北京金融機構的高級主管Liao Qiang在提及收緊監管對貸款方面的影響時,他說到:“在本輪增加利息中,中小型企業要比大型企業面臨更大的壓力”。

政府並沒有忽略中小企業所面臨的挑戰。除了給予他們減稅優惠,政府將實施一項旨在幫助他們的銀行措施。從本月起,給予中小企業和農業相關公司貸款的銀行將不需要儲備大量的現金。

這或許還不夠。但是在大多數的經濟體裡,幫助中小企業獲得信貸是一項挑戰。在中國,他們需要經歷一段與政府支撐的巨頭公司相競爭的艱難時期,因為大公司的融資仍然主要來源於國有銀行。

中國社科院世界經濟與政治研究所國際投資研究室主任張明表示,由於小規模的企業嚴重依賴銀行間拆借,因此監管機構監管銀行間拆借的時候,小企業便會首當其衝。銀行將危機轉嫁給客戶,這其中許多是屬於小公司。

圖片來源:彭博社

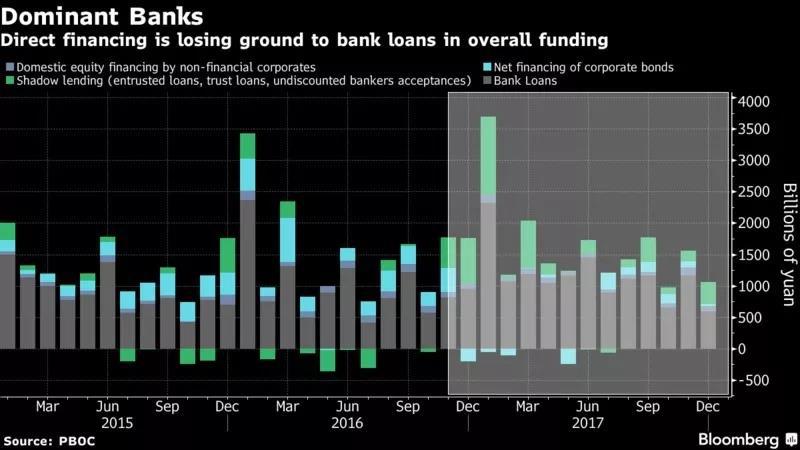

所謂的四大國有銀行日漸強大。隨著國家打壓影子銀行,由於投資者看好這些國有大行的相對優勢,這些銀行的股價便上漲了。中國政府推出了一項措施以幫助銀行滿足春節期間的流動性需求,導致小銀行特別是私有銀行的股票在今年年初的時候遭拋售。

小規模企業的另一個選擇,即通過出售債券和股票獲取直接融資,也並沒有太大的希望。去杠杆已經抑制了固定收益證券的需求,股票融資的需求一直都很少。所有這些因素都使得小企業不太可能從政府精簡國有企業部門的措施中減少剩餘勞動力。

交銀國際控股駐香港的首席策略師洪灝稱:“除非你有一個表現良好的小盤股市場,否則很難向公眾出售這個夢想。”

最新評論