QFII自開通以來,“買買買”A股的節奏從未間斷過,持有重倉股市值增長近50倍,投資收益也大幅超越市場。初步估算顯示,QFII自2004年初至2018年末的收益超過15倍,而同期滬指漲幅不到1倍。

QFII重倉股經歷了由製造業到金融再到消費板塊的變遷後,仍有37股獲QFII連續5年持有,如貴州茅臺、格力電器、海螺水泥及寧波銀行等。

QFII重倉股市值15年來增長46倍

QFII自2003年開通以來共經歷試點探索(2003.6-2006.9)、再次開閘(2006.10-2016.2)和漸進開放(2016.3至今)三個階段,投資額度由2004年末的288億元增至6264億元,增長20倍以上。

中國上市公司研究院統計顯示,QFII重倉股市值由2004年的29.18億元增加至2018年三季度末的1380.98億元,15年來增長46倍以上。2014年末,QFII重倉股市值超過1600億元,創下了QFII開通以來最大規模。近4年來,QFII重倉股市值較2014年大幅下降,主要受兩方面原因影響,一是A股市場震盪走低,二是投資者的轉移,互聯互通機制開通後,更多投資者選擇較為靈活的滬港通進行買賣。

20家機構持有重倉股時間超過10年

15年來(自2004年起),共有374家境外機構通過QFII方式投資A股。其中,20家機構持有重倉股時間超過10年,8家機構持重倉股時間長達15年。包括瑞士聯合銀行集團、德意志銀行公司及荷蘭安智銀行股份有限公司等。

從上述20家機構的平均持倉市值來看,恒生銀行有限公司重倉股平均市值最大,超過100億;其次是荷蘭安智銀行股份有限公司,重倉股平均市值為88.1億元;瑞士聯合銀行集團、新加坡華僑銀行有限公司重倉股平均市值均超過50億元。

值得一提的是,上述20家機構中有4家機構近年來不再通過QFII重倉持有A股,分別是恒生銀行有限公司、花旗環球金融有限公司、JF資產管理有限公司及東方匯理銀行。

QFII開通以來累計收益大幅超越市場

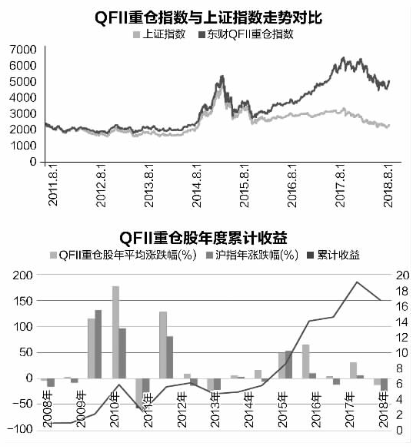

統計顯示,東方財富QFII重倉指數自2011年8月2日至最新收盤日(2019年1月24日),漲幅高達85.83%,同期滬指下跌4.15%,前者大幅跑贏市場。

值得一提的是,2015年6月12日滬指創下5178的高點,隨後一路震盪下行,而QFII重倉指數短暫回檔後再次出現上漲行情,於2018年1月23日再創新高。

再往前看,自2004年初至2011年7月29日,滬指大漲80.47%,滬深兩市漲幅超過10%的股票占比超七成。因此,基本可以判斷QFII自2004年初至2011年7月29日大概率也是盈利狀態。為研究具體盈利情況,根據QFII每年末的持股情況計算重倉股當年的整體表現(平均漲跌幅),據此計算截至最近的報告期的資產。

假設2004年初的資產值為1,自2006年起,QFII重倉股的整體收益大於零,2017年末QFII重倉股整體收益超過18倍。截至2018年末,收益仍超過15倍。

以上述持有重倉股時間超過10年的20家機構來看,摩根大通銀行收益接近100倍,為投資A股最大贏家,其2018年度持有的重倉股僅平均下跌2.43%,2017年持有重倉股平均漲幅超3倍。其次是JF資產管理有限公司、德意志銀行及高盛集團,重倉股投資收益均超19倍。

消費板塊最受QFII青睞

能為QFII帶來超額收益的行業及個股又是哪些?明顯看出,QFII的重倉股也是在摸索中前進,由2004年的19個申萬行業到當前的28個行業,經歷了製造業到銀行地產再到當下大消費板塊的轉變。

具體來看,2004年重倉股主要以製造業為主,包括食品飲料、輕工製造、服裝等,而房地產、商業貿易等並不在最初的投資範圍內。從重倉股市值來看,通信、鋼鐵、食品飲料及公用事業行業的持倉市值較大。通信股市值近10億,占當年重倉市值的三成以上。

此外,銀行及房地產板塊自2008年以來的重倉市值均有大幅提升,銀行板塊連續11年位居QFII重倉股市值首位。房地產板塊2014年末及2018年三季度末的重倉股市值均超過55億元。

梳理發現,多數行業自2012年起,QFII重倉股市值較2011年及以前出現量級提升。為分析持倉變化,分兩個時間段:2004年至2011年,2012年至2018年三季度末,分別計算各行業兩個時間段的持倉市值平均數,然後進行對比。可以看出,大消費類的持倉市值增加最為顯著,說明消費板塊最受QFII青睞,這一偏好與北上資金吻合。

具體來看,家用電器行業2012年以後的持倉市值均值較2011年以前的均值增加近20倍;汽車行業持倉市值也增加16倍以上。另外,食品飲料、醫藥生物、休閒服務等行業的持倉市值均大幅提升,尤其是前兩個行業自2012年至2017年QFII的持倉市值連續增加。

37股近5年被QFII連續持有

個股層面,自2004年以來,獲QFII重倉的A股共有1238只,其中醫藥生物、化工及機械設備行業股票數量較多。

從平均持倉市值來看,截至2018年三季度末,QFII重倉股平均市值居前的以銀行、食品飲料、家用電器股為主,如北京銀行、南京銀行、貴州茅臺、洋河股份、美的集團及格力電器等。

從持股週期來看,37股最近5年(截至2018年三季度末)被QFII連續持有,這37股的市場表現也十分搶眼,自2014年初至最新收盤日,有31只股價上漲,占比八成以上,貴州茅臺、蘇泊爾及愛爾眼科股價翻三番。

4只股近3年獲QFII連續加倉(按年度持流通股比例計算),分別是瀚藍環境、華潤三九、魯泰A及啟明星辰。

QFII青睞低估值連續成長股

進一步來看,上述37股中有17股自2008年以來持股週期在8年以上,海螺水泥、格力電器、白雲機場及寧波銀行更是連續11年被QFII重倉持有。能被QFII堅定持有的股票,最明顯特徵是具備長期投資價值。

從成長性來看,上述17股中有14股近5年淨利潤複合增長率(截至2017年)為正數,占比八成以上,瀚藍環境、格力電器等4股超20%;4股2018年全年業績預增,格力電器、鐵龍物流、海螺水泥及寧波銀行淨利潤增幅下限分別為80%、50%、16%及10%。

估值來看,12股的最新收盤價的滾動市盈率低於20倍,占比七成以上。

最新評論