科創板面臨的一大風險因素:非理性繁榮

中國正再次嘗試打造中國版納斯達克-科創板:面向中國最優科技股的市場。但首先中國要教會投資者的是,股市有漲也有跌。

上海證券交易所將在未來幾個月推出有著不同規則的新板塊——科創板,目的是吸引該國科技公司在本土市場上市融資。由於內地股市發展不完善,包括阿裡巴巴和騰訊控股在內的許多中國大型科技公司都在香港或者美國上市。考慮到中國的許多獨角獸企業都計畫在不久後上市,中國政府希望看到下一批卓越的本土科技企業留在國內。獨角獸企業是指估值超過10億美元的非上市公司,中國的獨角獸企業數量約占全球總量的三分之一。

中國此前曾有過類似的嘗試,但未取得太大成功。現有的面向科技公司的市場深圳創業板更出名的地方是其波動性,而不是優質股集合。

去年,中國政府希望吸引中資科技公司以發行中國存托憑證(Chinese depository receipts, 簡稱CDR)的方式在內地上市。CDR類似於紐約和倫敦市場為便利全球企業而使用的美國存托憑證(ADR)和全球存托憑證(GDR)。然而,智慧手機製造商小米集團(Xiaomi Corp., 1810.HK)擱置了在首次公開募股(IPO)交易中發行CDR並籌集至少50億美元的計畫,而且對於哪裡出了問題也從未有過正式的解釋。這一舉措由此陷入停頓。

中國版納斯達克面臨的一大風險因素:非理性繁榮

新板塊更為寬鬆的監管環境將使得公司能夠更輕鬆、更快速地籌集資金。尚未盈利企業或具有雙重結構的公司將獲准上市。更為重要的是,科創板上市將採用註冊制,不同于現有體系。現有體系要求每家公司都必須經過監管機構徹底審查,這已造成等待上市的公司大量積壓。

中國在市場監管方面的家長式做法已在內地市場引發了嚴重的道德風險。舉例而言,監管機構非正式地將企業IPO的估值限定在歷史收益的23倍以下,這就導致投資者認為買進IPO新股穩賺不賠。事實也確實如此,自2018年年初以來進行的所有IPO中,除了一樁上市交易外,其他IPO新股都在上市首日飆升44%,也就是官方允許的漲幅上限。平均來看,中國的IPO交易通常都會獲得數千倍的超額認購,並在上市20個交易日後市值翻倍。

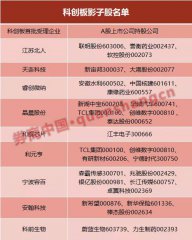

科創板將取消對估值的任何限制,意味著科技公司能夠以更高價格籌集更多資金。但風險在於,投資者可能仍會把新股發行視為一種單向押注。受科創板的預期推動,市場隨之掀起一股對深圳上市科技股的投資熱潮。過去幾個月,一些個股已經上漲一倍甚至兩倍。監管機構規定,參與科創板的投資者淨資產不低於人民幣50萬元,且需擁有兩年的交易經驗。據新華社報導,個別投資者已在試圖通過墊資鑽空子。

編寫新規很容易。但要在內地市場馴服不受控制的動物本能則要困難得多。

來源:華爾街日報,譯者: Coral Zhong

最新評論