據彭博報導,即便中國一些規模最大,負債最多的大企業已賣出超過170億美元資產,但它們的全球大撤退尚無停止跡象。

上周,海航集團旗下一家企業未能如期償還一筆3億元的貸款,這意味著海航集團將需要賣出更多物業和股票才能解決流動性問題。上週五在美國,大連萬達集團降低對電影院連鎖機構AMC娛樂的持股。

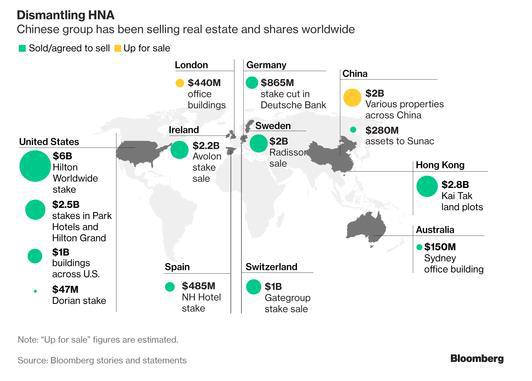

中國企業海外收購熱潮的退卻——以及令當局感到不安的相關債務——似乎還會繼續下去。據知情人士透露,海航打算退出在德意志銀行的投資,為其集裝箱租賃Seaco業務尋找買家,計畫在香港減少8層樓的辦公空間,並正在售出名下多家中國企業的股份。

此外,海航集團在准買家面前出價數十億美元售出其在美國、倫敦和中國的房地產。

總而言之,據彭博測算,由於海航計畫重歸航空業務老本行,這家此前沖在全球大規模收購前頭的中國企業計畫再賣出170億美元資產。但如債務違約顯示的那樣,該集團是承擔最重債務的中國企業之一,將面臨大幅動盪。

新加坡市場研究公司Crucial Perspective創始人Corrine Png表示,海航集團現在正面臨兩難情形,因為它現在急需出讓資產變現以支持其資產負債表,但目前市場情緒較弱。對於海航集團資產的潛在買家來說,大型收購的融資變得越來越困難,成本也越來越高。他們可能會因為估值原因向海航集團報低價。

跟海航一樣,大連萬達和安邦保險集團也在其收購狂潮觸怒政府,擔憂他們的債務水準難以為繼後改變了方向。

上週五,AMC娛樂宣佈了一項交易,該交易將減少大連萬達集團持有該公司的股份。大連萬達是一家集房地產、零售和娛樂業務的大型綜合企業,實控人為中國前首富王健林。

根據協定,AMC娛樂將接受私募股權公司Silver Lake的6億美元投資,用於購買萬達持有的股份。2012年,萬達向AMC娛樂投資26億美元,這是其向娛樂業擴張的一部分。

安邦保險上周同意以35.6億元的價格售出幾乎全部的世紀證券公司的股票。

據知情人士透露,中信集團和中投公司有意收購海航在德意志銀行的持股,印證了華爾街此前的報導。但這些談判很複雜,因為還與衍生品有關。中國光大集團覺得也不錯,但是已決定放棄。所有這些企業的代表並未就此事迅速回應或表示無法置評。

目前最大的一筆資產處置來自於海航集團以85億美元售出名下希爾頓全球控股有限公司股權。

海航集團所遇麻煩的背後原因是債務。截止今年6月底,海航集團債務高達5416億元。這一債務水準在亞洲非金融企業中是最高之一,幾乎是中國複星集團債務的三倍。據彭博編制的資料顯示,海航集團所支付的利息支出也是全球最高的。

因此,雖然有跡象表明,海航已獲得了政府支持,但也在努力重新贏得債券投資者的信心。一個恰當的例子就是,海航集團渤海金控6月債券融資額僅達到預期的一半,本周又再度嘗試,然而還是只有預期目標的一半。另一個危險信號是,海航集團旗下資訊技術公司HNA Ecotech Panorama Cayman Co.今年9月份表示,將延遲8周兌付1.056億美元的債券。

減少債務

今年上半年售出部分資產後,海航的債務已經減少

GMT Research公司駐香港分析師Nigel Stevenson表示,債務違約等事件表明了企業承受的財務壓力,財務壓力被高水準的短期債務惡化,但這並不意味著企業一定有迅速破產的風險。資產處置和去杠杆很可能是一個漫長的過程。

除了金融挑戰,今年7月海航集團57歲董事長王健之死也帶來不小的動盪。這場悲劇阻礙了該公司的正常化計畫,據說王健是許多現在已被售出的資產當初購買時的背後策劃人。

最新評論