十一假期,成了週邊股市受難日。假期歸來的A股,不知能否安好?

美債收益率激增引發恐慌,剛剛創下歷史新高的美股市場掉頭直下,三大股指集體下挫:標普下跌0.82%,道指跌0.75%,納指大跌1.81%,創三個月最大單日跌幅。

與美股上演“大反轉”不同,港股市場則是“節節敗退”:10月2日開市以來,恒指連跌三日,跌幅達4.19%,市值蒸發1.4萬億。

在美股大跌、美債利率創七年新高之際,也導致全球股市進入恐慌時刻。

歐洲股市:

10月4日,富時泛歐績優300指數收跌0.99%,報1491.54點。富時100指數收跌1.22%;法國CAC 40指數收跌1.47%;德國DAX 30指數收跌0.35%。

亞太股市:

在美股大跌影響下,亞太市場今日呈現普跌態勢。截至券商中國發稿,恒生指數下跌0.45%,恒生中國企業指數下跌0.51%。日經225指數下跌0.54%,韓國綜合指數下跌0.15%。

此外,美債收益率上行影響不僅僅是股票市場,更多新興市場遭遇股匯雙殺:土耳其里拉、印度盧比和印尼盾再遭血洗;追蹤24個新興市場國家中大盤股的MSCI新興市場指數週四跌2%,創今年3月末以來最大跌幅。

美股全線下挫,納指創三個月最大跌幅

10月4日,剛剛創下歷史新高的美股市場掉頭直下,三大股指集體下挫:標普下跌0.82%,道指跌0.75%,納指大跌1.81%,創三個月最大單日跌幅。

從盤面上來看,科技股成為下跌主力,蘋果和亞馬遜拖累大盤情緒:

Dropbox收跌6.51%,Spotify收跌4.73%,特斯拉收跌4.4%,恩智浦收跌3.68%,奈飛收跌3.55%,台積電收跌3.48%,穀歌收跌2.84%,推特收跌2.69%,英偉達收跌2.59%,Facebook收跌2.31%,AMD收跌2.29%,亞馬遜收跌2.22%,美光科技收跌2.19%,微軟收跌2.07%,蘋果收跌1.76%,英特爾收跌1.29%,IBM收跌1.25%,甲骨文收跌0.56%,博通收跌0.5%,高通收跌0.36%。

中概股也呈現普跌態勢,仍以科技股為主:

拼多多收跌13.62%,愛奇藝收跌5.88%,嗶哩嗶哩(B站)收跌5.71%,微博收跌5.52%,小贏科技收跌4.3%,阿裡巴巴收跌3.84%,新浪收跌3.73%,網易收跌3.61%,騰訊控股粉單市場收跌3.28%,虎牙收跌3.27%,京東收跌3.26%,百度收跌2.9%。

美股銀行股則成了市場為數不多的亮點:

富國銀行收漲1.63%,美國銀行收漲1.43%,伯克希爾哈撒韋B類股和A類股份別收漲1.19%和1.24%,摩根大通收漲0.9%,花旗集團收漲0.36%,摩根士丹利收漲0.34%。

港股連跌三日,市值蒸發1.4萬億元

10月2日開市以來,恒指連跌三日,暴跌1180.41點,跌幅達4.19%,跌破27000點關口,逼近9月份26219.56點的低點。三天市值蒸發15812.57億港元,折合人民幣約1.4萬億元。

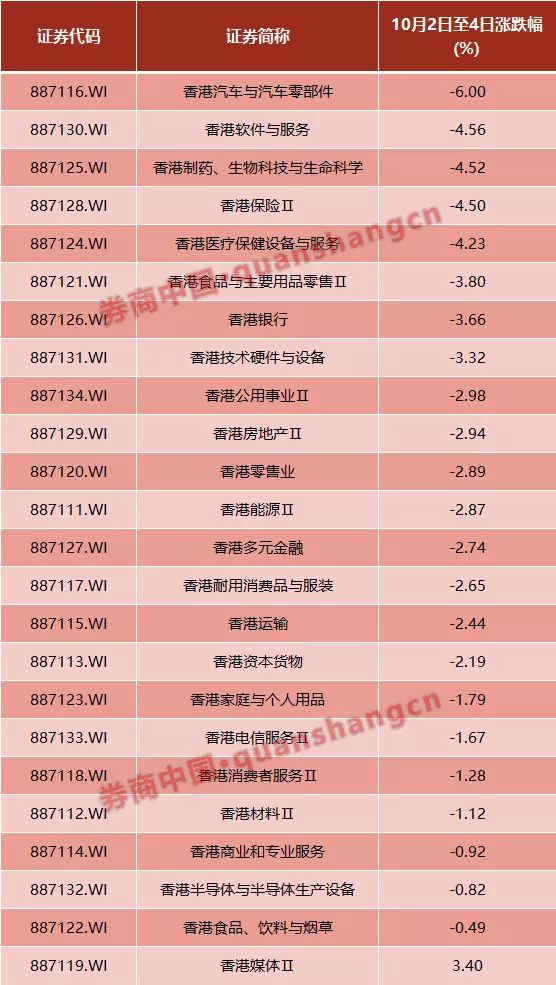

從恒指綜合行業指數來看,近三日(2日-4日)恒生金融業跌幅居首,下跌4.33%,恒生資訊科技業下跌4.3%,恒生消費品製造業跌3.98%。

用WIND的二級行業指數來看,汽車與汽車零部件、軟體與服務、醫藥等板塊成下跌主力。

英皇證券研究部聯席董事陳錦興表示,第四季開局恒指大幅下挫,週邊政經形勢複雜、內地政策變動影響及香港十二年來首次面對加息環境等因素,續困擾大市。預期國策以推動內需及消費升級為主,因此內需股仍是穩妥之選。恒指前期60日均線已經成為市場很大的壓力,因此在未能突破這個壓力位之前,恒指的走勢都將以震盪整理為主。

美債利率快速上行創七年新高

美東時間10月3日週三,鮑威爾接受PBS採訪時表示,美國經濟表現“相當正面”(remarkably positive),沒有理由不認為當前的經濟擴張“可以延續相當一段時間”。這是鮑威爾一周內第二次公開表態,再度表明漸進式加息的立場。

伴隨美聯儲主席鮑威爾的鷹派講話,美債收益率大漲,10月4日週四美股盤前,10年期美債收益率升破3.2%,創2011年以來新高。

鮑威爾講話期間,大漲的還有美元指數,逼近96關口,日內漲幅擴大到約0.5%,採訪結束後,在紐約尾盤升破96,創六周新高。截至券商中國發稿,美元指數穩定在95.78。

全球股市承壓

中金公司發佈研報稱,相比美股市場可能受到的擾動,部分新興市場在美元融資成本大幅抬升疊加整體全球流動性拐點臨近的背景下可能會面臨相對更大的壓力。外部風險的加大會加速內部問題的暴露、特別是那些自身基本面“脆弱”且抵禦外部風險能力較差的市場(如財政與經常帳戶“雙赤字”、外幣借款比例較高、以及外匯儲備覆蓋率不足等)所承受的壓力更大。

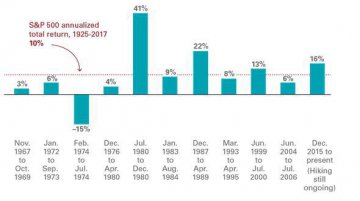

從板塊和風格上來看,利率的快速抬升從一般意義上不利於成長股,主要是因為融資成本抬升和流動性收緊對高估值的板塊壓制更大,相反對銀行等偏價值的板塊相對有利,這一點從過去幾天美股市場板塊和不同指數之間表現的巨大差異也可以得到印證。

有“新債王”之稱的Doubleline Capital首席執行官Jeffrey Gundlach週四表示,30年期美債收益率突破多年高位,這將導致美債的收益率進一步大幅上升。他說:“就像我此前所暗示的那樣,美國股市已經開始引起人們的注意,如果利率上升速度變成警報信號,將尤其繼續如此。”

今年7月,在接受巴倫週刊(Barrons)採訪時,Gundlach表示,他們對2019年的市場越來越謹慎。在利率仍處於低位之際,美債收益率曲線發出的經濟衰退信號要比以往更加強烈。

最新評論