19日,國家統計局公佈的資料顯示,前三季度GDP增速為6.9%,創2009年二季度以來最低季度增速值。在經濟下行壓力加大的今天,為企業減負,鼓勵雙創已刻不容緩。

昨日召開的國務院常務會議再發“政策紅包”,就包含了完善研發費用加計扣除政策,推動企業加大研發力度。此外,確定在全國建立居住證制度,通過戶籍制度改革推進城鎮化,助力經濟長期發展……隨著一系列政策紅包的出爐,經濟築底企穩前景已然明朗。

“大眾創業,萬眾創新”是經濟發展的新引擎,而企業又是創業、創新的主體。在經濟下行壓力不斷積聚的今天,為企業減負,鼓勵企業創業、創新刻不容緩。

10月20日,國務院召開常務會議確定,完善研發費用加計扣除政策,推動企業加大研發力度,決定在全國推廣國家自主創新示範區部分所得稅試點政策,推進結構調整,助力創業創新。

具體來看,從明年1月1日起,放寬享受加計扣除政策的研發活動和費用範圍,在原來13項的基礎上,增加了外聘研發人員勞務費、試製產品檢驗費、專家諮詢費及合作或委託研發發生的費用。

此外,本次常務會議還確定將國家自主創新示範區部分所得稅試點政策推廣到全國。

國家行政學院經濟學部教授馮俏彬在接受《每日經濟新聞》記者採訪時表示,我國的稅制改革方向性非常清楚,主要就是從間接稅向直接稅方向改變。這一改變可以減輕對生產經營活動的干擾,可以使我們的稅收更加優化、更加中性,更加有利於大眾創業、萬眾創新。

加計扣除實行事後備案

2008年,國家稅務總局制定了《企業研究開發費用稅前扣除管理辦法(試行)》(以下簡稱《辦法》),規定企業研究開發活動,其在一個納稅年度中實際發生規定內的費用支出,允許在計算應納稅所得額時按照規定實行加計扣除。

舉個簡單的例子,稅法規定研發費用可實行150%加計扣除政策,如果企業當年開發新產品研發費用實際支出為100元,就可按150元(100 150%)在稅前進行扣除,以鼓勵企業加大研發投入。

《辦法》規定研究開發活動是指企業為獲得科學與技術(不包括人文、社會科學)新知識,創造性運用科學技術新知識,或實質性改進技術、工藝、產品(服務)而持續進行的具有明確目標的研究開發活動。根據上述《辦法》,可以納入加計扣除的費用一共有八項,包括新產品設計費、新工藝規程制定費以及與研發活動直接相關的技術圖書資料費、資料翻譯費、從事研發活動直接消耗的材料、燃料和動力費用等。

財政部又發佈了《研究開發費用稅前加計扣除有關政策問題通知》,通知規定,又增加了研發人員五險一金、儀器設備等五項內容。

這些規定看似清晰,但在實際操作中卻有不少問題。一位財稅部門工作人員告訴《每日經濟新聞》記者,研發費用加計扣除政策的管理全部由稅務部門實施。但稅務機構因缺乏研發領域的專家,難以準確認定企業的研發活動。

本次常務會議確定,簡化審核,對加計扣除實行事後備案管理。對可加計扣除的研發費用實行歸併核算。

助力企業加碼雙創力度

除了簡化審批程式,本次常務會議還確定,從2016年1月1日起,放寬享受加計扣除政策的研發活動和費用範圍。

除規定不宜適用加計扣除的活動和行業外,企業發生的研發支出均可享受加計扣除優惠。在原有基礎上,外聘研發人員勞務費、試製產品檢驗費、專家諮詢費及合作或委託研發發生的費用等可按規定納入加計扣除。

本次常務會議認為,完善研發費用加計扣除政策,是落實創新驅動發展戰略,以定向結構性減稅拉動有效投資、推動“雙創”、促進產業升級的重要舉措。

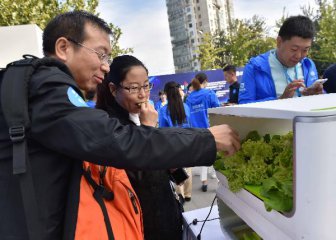

剛剛在雙創活動周上為創業、創新者“月臺”,國務院總理李克強又在本次常務會議上為創業、創新者發來稅收紅包。

21日召開的常務會議確定,將國家自主創新示範區部分所得稅試點政策推廣到全國。

首先,對於有限合夥制創投企業採取股權投資方式投資於未上市中小高新技術企業2年以上,從2015年10月1日起在全國範圍內,該創投企業的法人合夥人可按投資額的70%抵扣應納稅所得額。

此外,居民企業轉讓5年以上非獨占許可使用權取得的技術轉讓所得,可享受500萬元以內部分免征、超過500萬元部分減半徵收企業所得稅的優惠。

從2016年1月1日起在全國範圍內,中小高新技術企業以未分配利潤、盈餘和資本公積向個人股東轉增股本,高新技術企業轉化科技成果給予本企業相關技術人員的股權獎勵,個人股東和技術人員可在5年內分期繳納個人所得稅。

最新評論