中國財富網訊(毛超)7月1日,貴州茅臺股價站穩千元大關,報收1031.86元,成為A股歷史上第三只“千元股”。隨著股價創下新高,貴州茅臺市值也於當日達到了12962億元,成為A股市場總市值第四大個股。

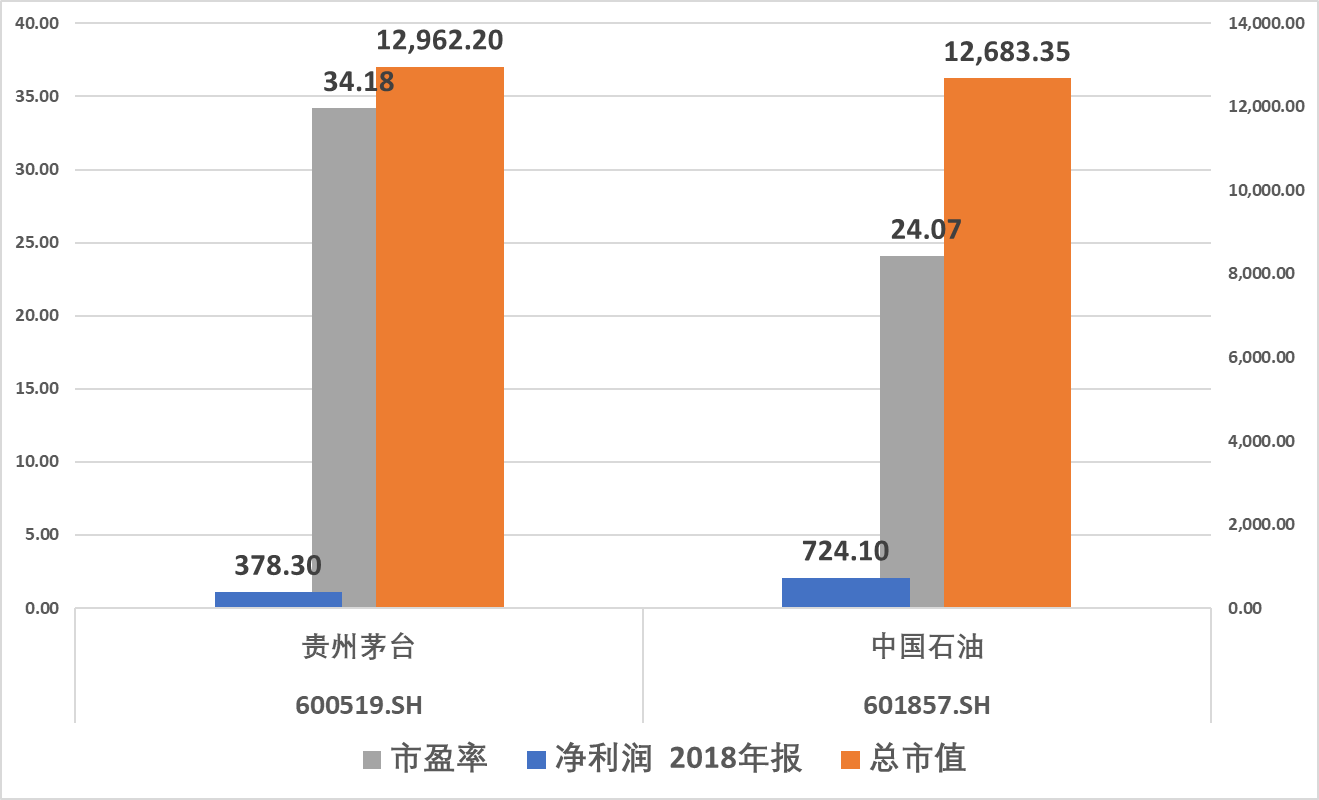

A股市場中總市值前12大企業。資料來源:Wind

“現在買一手茅臺股票需要10萬塊,茅臺的股價越來越高。”相比之下,中國石油股價一路下滑,這只曾讓“股神”巴菲特大加贊許的股票,已經被市場冷落了許久。

茅臺和中石油股價一個向上,一個向下,是企業所屬行業的稀缺性導致定價權、話語權的不同,還是資金盲目從眾、非理性的選擇?資金為何追逐白酒——高端“可選”消費品,而拋棄石油——日常生活“必須”的“工業血液”。茅臺和中石油的區別,在哪裡?

茅臺股價“登頂”第一高價股

貴州茅臺股價正式“登頂”千元,創個股歷史新高,成為目前市場上第一高價股。7月1日收盤,貴州茅臺股價上漲4.86%,報收1031.86元每股,總市值達12962億元。

7月1日,貴州茅臺股價報收1031.86元。

7月1日,貴州茅臺股價漲幅為4.86%,上漲47.86元,有財經人士調侃道,茅臺股價一天漲幅就接近50元,而A股市場中,在A股市場3600只中,股價超過50元的個股尚不足100只。“股比股,氣死人啊。”

不僅是單日大漲,其實茅臺已經“漲了很久”,股價可以用一騎絕塵來形容。早在今年1月2日,貴州茅臺每股股價為601.08元。僅僅半年時間,到7月1日,貴州茅臺股價漲幅為77.48%,而同期A股市場股價平均漲幅不到25%。

“酒企”上市個股集體創新高

不僅是茅臺大漲,A股市場中,白酒股也在集體大漲,迎來“高景氣”時期。截至7月1日,白酒指數(884705)單日大漲4.43%,續創歷史新高。2019年以來,“白酒指數”上漲78.97%。

五糧液、古井貢酒、今世緣等6只個股股價,今年以來已經實現翻倍,其中五糧液股價漲幅更是達151.97%,成為白酒行業“漲幅王”。

7月1日五糧液股價上漲6.82%。來源:Wind

“油企”門可羅雀

在“酒企”股價大漲的同時,從事石油生產加工的“油企”沒能得到市場資金青睞,股價走勢恰好與“酒企”相反,“油企”股價萎靡、甚至接連下跌。

截至7月1日,2019年以來Wind綜合性石油天然氣指數(882402)漲幅為3.83%,該指數成份股只有兩隻個股,中國石油和中國石化,兩家“油企”的股價表現萎靡。

在上述期間內,“白酒指數”漲幅為“石油指數”的20倍,漲幅為78.97%;上證指數漲幅為“石油指數”的5倍,漲幅為22.09%。

石油是“工業的血液”,生產石油的“油企”,遭到資本市場一致看衰,中國石油股價更是跌得只剩“零頭”。

資料顯示,中國石油股價接連下挫,2019年初至7月1日,下跌2.63%;自2007年上市以來,其間股價跌幅近80%,由歷史最高的36.72元,跌至如今的6.88元。

中國石油季線圖。來源:Wind

緣何“酒企”向上,“油企”向下

以貴州茅臺和中國石油為代表,“酒企”股價不斷上漲,而“油企”股價一路下行。

2009年7月1日至2019年7月1日,貴州茅臺和中國石油股價相背而馳,分別上漲1017.37%和下跌38.71%。

股價上漲,拉動市值上行。截至7月1日,貴州茅臺的市值達12962億元,超過中國石油的12683億元,位列A股市場中第四大市值公司。

在10年前,不會有人想到將茅臺和中石油來作對比,而現在“油企大哥”市值不斷縮水,“酒企”獲得越來越多的“眼球”,並在市場的驗證下不斷獲得更多的認可,市值“屹立不倒”。

巨豐投顧投資顧問總監郭一鳴說:“相比于貴州茅臺的主營突出、業績穩健,回報率高以及天然的護城河屬性,中國石油容易受到外界的干擾,其主營業績也不是很穩定,雖然其有壟斷優勢,但顯然和當下時代機構的主要傾向還是有些不相符”。

聯訊證券首席策略分析師朱俊春表示,茅臺和中石油股價背道而馳,影響其股價主要是盈利和估值兩方面,其中盈利情況是股價的根本。

“過去幾年白酒行業一直處在高景氣通道中,而石油行業的景氣度隨著油價波動而波動,景氣度一直有限。白酒行業高端化浪潮下茅臺作為品牌老大,受益最為穩定,國際化資金最青睞的品種,一直享受高估值和估值溢價。 ”朱俊春說。

茅臺和中石油相比,誰更“掙錢”?

郭一鳴表示,近年來,資本市場開放步伐加快,國外機構和資金的湧入以及國內市場機構的成熟,價值投資逐步盛行,低估值、高回報大藍籌得到了機構投資者普遍的認同,以貴州茅臺為首的價值標的股成為機構追捧的受益者。

從財務資料來看,貴州茅臺2018年淨利潤為378.3億元,動態市盈率(PE(TTM))為34.18倍,淨資產收益率(ROE)為34.48%;中國石油2018年淨利潤為724.10億元,動態市盈率為24.07倍,淨資產收益率為4.37%。

換句話說,目前貴州茅臺和中國石油市值相當,雖然茅臺淨利潤只有中石油的一半,但從被推高的股價可以看出,市場認為茅臺估值更高、盈利預期更好。

機構喊出茅臺還能漲20%

德邦基金首席市場分析師吳煊表示,茅臺30倍的估值屬於可以接受的範圍內,從茅臺歷史PE來看,市盈率最低到過10倍,最高超過50倍,30倍的市盈率應該算是歷史估值中樞偏高的位置。

華創證券分析稱,茅臺酒作為國內頂級的高端消費品代表,具有海外頂級奢侈品的特徵,理論上可參考愛馬仕的當年40倍PE估值,茅臺以外的白酒更類似歐美烈酒,以飲用為主,業績也相對穩定,估值可參考在25-35倍之間。

太平洋證券食品飲料黃付生團隊判斷,貴州茅臺的估值會繼續上行,根據2020年EPS(每股盈利)預測情況,按照30倍市盈率來估價,貴州茅臺目標股價為1240元。

從目前茅臺1000元左右的股價來看,茅臺股價上漲的空間還有20%左右。

“酒企”大漲,因價值投資、消費升級受追捧

前海開源基金首席經濟學家將貴州茅臺比喻為白馬股中的龍頭股——“白龍馬股”,代表了價值投資的旗幟和方向。從任何一個時點來看,貴州茅臺的股價都不便宜,但投資者忽視的是好公司能夠用利潤的增長來消化估值壓力。正所謂好的公司會不斷給你製造驚喜,而垃圾股則不斷地給你帶來驚嚇,楊德龍表示。

華創證券表示,長週期行業結構繁榮之下,高端白酒為代表的中國品牌消費品仍有巨大成長空間,隨著機構成熟度提升以及價值投資理念深入,以白酒為代表的品牌消費龍頭的估值和穩定性都會提高。

郭一鳴認為,以貴州茅臺為代表的高端消費品是消費升級時代的利益既得者,也是消費升級時代的風口標的。尤其人們財富積累以及消費能力包括品牌意識的提高之後,對於貴州茅臺的消費以及業績提升帶來極大的刺激。以貴州茅臺為代表的國內品牌消費品仍有較大的成長空間。

“酒企”本就比“油企”估值要高

朱俊春表示,“酒企”估值普遍高於“油企”,該現象合理,消費股估值要比資源股週期股要高。中國經濟在向高品質發展過程中,將越來越依賴於國內消費拉動而非投資拉動,消費行業具有龐大的人口基礎和消費升級的行業紅利。

郭一鳴表示,製造業當中,石油“最賺錢”、白酒最“暴利”,但酒類企業盈利能力具備穩定持續性。預計未來,白酒的消費以及文化還將繼續,石油或許會有更多的替代能源,從稀缺性角度,品牌酒類的“貴”可能才剛剛開始,而石油提升的空間或較為有限。

此外,“酒企”受熱捧而“油企”遇冷,工業基礎企業遭到冷落引發了市場擔憂,對於這種情況,朱俊春認為不用過度緊張。

“中國經濟就業需求大、產業結構全、區域縱深大,無論是能源還是更為廣泛的製造業,都能夠出現行業龍頭或隱形冠軍。在未來全球化過程中,我國不會向全球大範圍轉移產能,而是利用國內龐大的產能服務於‘一帶一路’,服務於全球。在走出去的過程中我們的能源、基建會越來越有競爭力。”朱俊春說。

最新評論