創業板連跌八日!

週一創業板盤中暴跌近6%,最低跌至1783.74點,與2015年創下的1779點股災底僅差毫釐,滬指也被拖累跌逾2%,市場的恐慌情緒可想而知。好在尾盤有資金護盤,上證50指數瞬間被拉至1%多,最終兩市跌幅有所收窄。然,創業板指仍大跌3.64%。

▼創業板遭遇無情碾壓▼

一時間,創業板八連跌的重要原因全都指向了IPO加速。

對於創業板大跌是IPO加速拖垮行情的觀點,中金王漢鋒認為,這只是表層原因,解禁和減持壓力、春節資金面仍緊等也造成利空。此外,還有人猜測與再融資有關,有媒體報導稱今年監管層或將再融資規模壓縮一半左右,屆時很多中小盤股依靠定增收購講“故事”的模式將不再延續。

為何都說是IPO把市場給嚇壞了,到底市場到底在怕什麼?券商中國記者整理了2016以來A股融資全數據,為大家揭開這些謎團。

IPO規模到底有多大?

數量上來看,2016年A股市場全年發行248只新股,新股發行數量在A股歷史上排第三,僅次於2010年的348只和2011年的277只。僅就這一數字要想說明IPO節奏太快、牽制市場資金並使得行情失去活力也不儘然。

再從資金規模上來看,其實國內大部分的大型企業在2011年以前已經完成上市,而2011年以後上市的公司雖然數量較多,融資規模卻不大。特別是最近兩年的IPO融資規模僅占A股總流通市值的0.4%,而在2011年以前該比例都在1%以上。

所以說,從數量和資金規模上來看,IPO背的這個“黑鍋”確實有點冤。昨日新華社發佈的《IPO常態化可以“給力”實體經濟》中也提到:對於目前每天都有2、3只新股發行的“新常態”,無論是對比A股50多萬億元的總市值,還是近期單日3、4千億元的日均成交金額,這些新股所佔用的資金可以說是微乎其微的。

再融資規模完爆IPO從募資規模來看,IPO募資金額在近10年中排列第五,規模總體上是適宜的、可控的。並且,去年由於取消了新股申購預繳款,全年無巨額資金凍結,IPO對市場資金平衡的擾動大為降低。

而值得注意的是,從2007年至2016年IPO融資規模占全年整體融資規模的比例不斷下降,已連續4年低於10%的水準。與之對應的是,股權再融資規模不斷擴張,2015和2016年增發及配股合計募集資金均超過10000億元。

如此可見,與股權再融資規模相比,IPO的規模已不值一提。

特別是在2011年後,增發實際募資金額開始大於IPO的融資規模。2015年後隨著定增市場的火爆,兩者差距進一步拉大,到2016年增發實際募資已經是IPO實際募資數額的10倍多。

市場到底在怕什麼?

看完資料,我們再一起看看市場到底怕什麼?

1、中小盤股不再稀缺大家可以注意到,在新股發行加速的同時,跌幅最大、影響最大的是創業板,主機板似乎並不在乎它的存在。其實,原因只有一個,中小盤股不再稀缺。

本輪新股發行的最大特點就是“小而多”:“多”是指發行家數多,“小”是指募集金額低。十幾家公司一起拿到IPO批文,但累計募資金額不超過六七十億的場景卻司空見慣。

如此一來,流通盤在二三十億左右的個股已不是稀缺資源,創業板此前能夠“笑傲”A股的最大優勢蕩然無存。如今,A股市場上,1800多家上市公司的流通市值不高於100億元,而流通市值低於50億元的股票也有500多隻。如果,要挑出一隻市值40億以下的小盤股,也要從接近200檔股票中挑選。

2、A股估值勢必回歸正常有一個事實大家必須承認,從全球股市來看,A股的估值是偏高的。就拿香港市場與A股市場對比,同一家公司同時在A股和港股上市,那在A股的價格基本上都是高於港股價格的。

理論上來說,同一家公司的股價在不同市場上的價格應該是相同或相近的。因為,假設該公司在其中一個市場的價格偏高,便會導致投資者拋售該公司股票而去買另一市場購買該公司股票,最終會使價格趨同。

然而,為何AH股總會存在較大價格差異呢?其實,主要原因有兩個:A股市場的IPO門檻較高,能夠上市的公司都會存在一定溢價;相比成熟市場,A股的開放程度並不高。

而如今,第一個因素正在改變,每日3只新股的發行速度,讓“上市”這件事情變得沒有以往那麼稀缺,從而讓A股上市公司因IPO門檻較高而獲得的溢價有所鬆動。

因此,在A股市場不斷發展、不斷成熟的過程中,上市公司的高估值必將走向正常。

3、"看不見"的新股禁售股從新股募資金額來看,1600多億的融資規模確實不多。但是,市場最為擔心的則是那些“看不見”的新股禁售股。

據券商中國記者統計,自2016年以來,共有255只新股上市交易,這255只個股共募集到1677.86億元資金。但是,以發行價格計算,那些“看不見”的新股禁售股的市值高達8051.51億元。

這8000多億的市值只是以新股首發價格來計算的,而新股上市後絕大多數都實現了翻倍行情,粗略統計這部分市值至少有2萬億!雖說,這部分限售股都有一定期限的限售期,但在大小非減持司空見慣的A股市場,這部分市值的存在才是投資者們最大的擔憂!

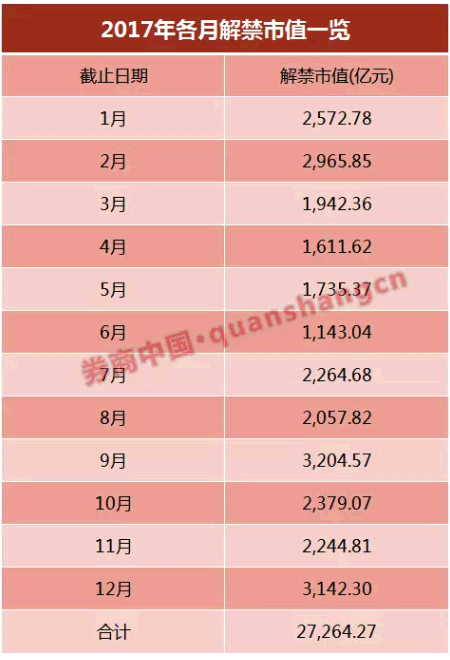

4、解禁市值兇猛據wind資訊報導,2017年定增機構配售股解禁合計達到1464.57億股,涉及657家上市公司,加上首發原股東限售股、股權激勵股份等解禁,2017年必然是個解禁數量龐大的一年。

5、再融資趨緊此前中國證券報曾報導過,預計接下來監管層將調整A股市場融資結構,對再融資中並購重組屬於借殼上市、跨界並購和高議價收購的情況嚴格監管,將更多資金引到IPO市場,未來三到五年將是IPO的黃金機遇期,規模有望大幅增長。

而今日又有一則類似的消息,據一接近監管層的人士透露,今年監管層可能會將再融資的規模控制在2016年規模的一半左右。由於上市公司再融資的資金很大一部分去投資,並沒有應用於實體經濟的發展,因此從實質上來看,上市公司很大程度上並不缺錢。

由此可見,今年的再融資規模不會再像去年那般瘋狂。這對於小盤股來說,依靠定增收購講“故事”的模式將不再延續,炒作預期勢必降溫。(證券時報·券商中國)

最新評論