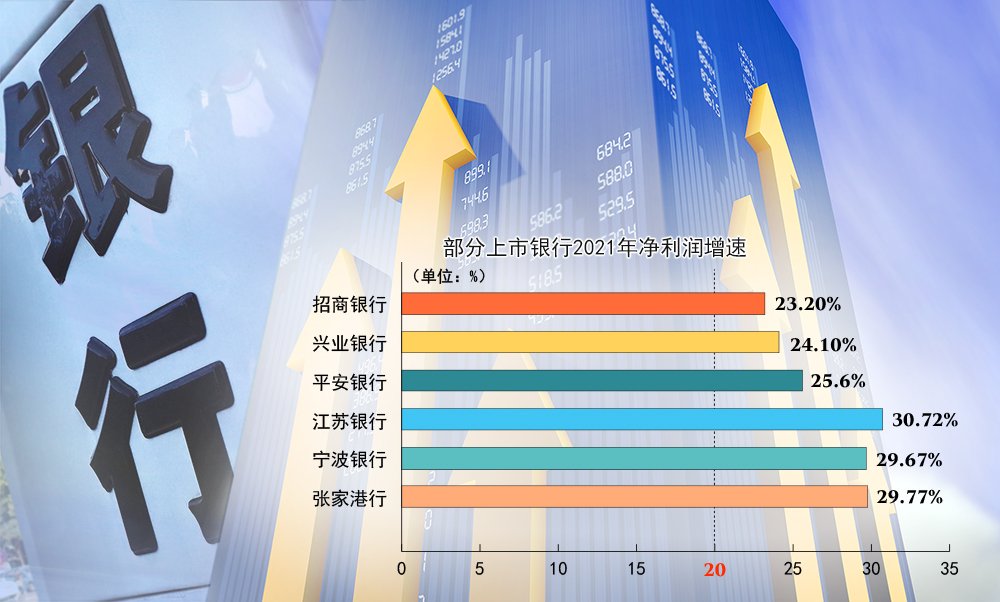

部分上市銀行2021年淨利潤增速

資料來源:上市銀行2021年業績快報

尤霏霏 製圖

截至1月19日,已經有14家A股上市銀行發佈2021年業績快報,指標亮眼——淨利潤同比增幅基本20%起步(11家銀行)、不良率下降、撥備覆蓋率提升。相比2020年,2021年上市銀行的創利能力明顯恢復。

“超燃”的業績點燃了開年後的銀行板塊市場熱情。截至昨日收盤,銀行指數今年來漲幅居各板塊之首,主力資金呈現淨流入狀態。考慮經濟企穩、中期借貸便利(MLF)大幅調降等貨幣政策因素,不少市場機構旗幟鮮明看多銀行,預計2022年銀行利潤增長回歸常態,A股上市銀行整體盈利增速7%左右。昨日,外資評級機構標普上調11家中資銀行評級,投下肯定票。

11家業績增速20%起步

目前已披露2021年業績快報的上市銀行,如不考慮前一年基數較低的因素,盈利已超過疫情前的水準。除光大銀行、中信銀行、長沙銀行,其餘11家披露2021年業績快報的上市銀行,歸母淨利潤同比增幅均超20%。

截至2021年末,招商銀行、興業銀行、平安銀行淨利潤同比增幅分別為23.20%、24.10%、25.6%。區域性銀行盈利也十分強勁,特別是頭部城商行。截至2021年末,江蘇銀行、寧波銀行、張家港行、蘇州銀行、蘇農銀行、青島銀行、常熟銀行、江陰銀行淨利潤同比增幅分別為30.72%、29.67%、29.77%、20.57%、20.72%、22%、21.13%、20.81%。

在業績向好的同時,上述銀行整體資產品質同步持續改善,不良率水準繼續下降。招商銀行、寧波銀行、常熟銀行、張家港行等4家銀行的不良率已降至1%以下,分別為0.91%、0.77%、0.81%、0.95%。

上述銀行的撥備覆蓋率均有較大提升,這不僅意味著風險抵補能力進一步增強,也說明並未通過釋放撥備來調節利潤。其中,家底厚實的招商銀行、張家港行、蘇農銀行撥備覆蓋率均超400%,寧波銀行、常熟銀行更是超過500%。

上述銀行業績表現符合市場預期,並早在去年三季度時就初顯端倪。歸結起來,原因清晰:一是,疫情等不利因素逐步消退,經濟逐步復蘇,企業信貸需求恢復,銀行資產投放力度比較大,例如常熟銀行、寧波銀行貸款增速分別高達23.22%、25.45%;二是,壞賬等風險逐步出清,使銀行計提信用減值的壓力大為減緩,不會因為計提而“吃掉”利潤。

招商證券首席銀行業分析師廖志明表示,2021年疫情影響消退,資產品質穩中向好,信用成本有所下行,預計A股上市銀行整體盈利增速8%左右,將是2015年以來最高水準。

2022年利潤增長回歸常態

眼下市場更關心的是,2022年上市銀行能否保持高增?高增是否恢復常態?

在業內人士看來,作為順週期行業,影響銀行創收能力的因素不外乎以下幾點:

一是宏觀經濟表現。宏觀經濟向好,信貸需求足,靠“上規模增利潤”的老路,銀行一般也能取得不錯的收益。

二是信用環境。如果是處在降息週期、寬信用環境下,銀行息差會受到衝擊,影響賺錢能力。

三是信用風險。這決定了銀行壞賬風險水準,一旦企業違約較多,不良貸款大幅增加,將消耗銀行利潤。

目前來看,宏觀經濟處於修復中,2022年經濟增長“穩字當頭”。貨幣政策方面,近期央行先是下調1年期MLF利率10BP至2.85%,此後又強調主動作為、靠前發力,釋放出強烈的“寬信用”和“穩增長”信號,可能會衝擊銀行淨息差。另外,對影響廣泛的房地產融資,銀行對該行業信心仍未真正恢復。

儘管有不小壓力,但銀行正積極爭取信貸等各項指標“開門紅”。長江證券銀行業分析師馬祥雲表示,預計2022年一季度社融、信貸增速及PMI等指標均將上行,“穩增長”將初顯成效。從信貸角度來看,新老基建、房地產(一季度本身也是開發貸重點投放時點)、製造業發力,預計一季度本外幣貸款餘額同比增速將上升至11.3%,淨新增規模同比增長17.1%。

從1月份機構對上市銀行調研情況來看,2022年,零售業務將是不少銀行發力點。常熟銀行表示,2022年貸款投放將更加注重與存款增長和資本耗用相匹配,預計全年三分之二以上貸款將投向個人領域。蘇州銀行說,2022年將靈活調整零售貸款投放策略,在保障客戶剛性住房投資需求、實現按揭投放的同時,積極迎合消費市場,努力增加消費金融貸款投放。

對於2022年上市銀行整體盈利情況,目前市場機構預測比較樂觀,認為將恢復常態。

交通銀行金融研究中心在報告中預計,2022年,銀行利潤增長回歸常態,行業分化加劇。預計上市銀行全年歸母淨利潤同比增長6.5%左右,不良率將保持在1.8%左右。

廖志明表示,展望2022年,經濟後續有望企穩復蘇,息差平穩,資產規模穩健擴張,信用成本保持平穩微降,預計A股上市銀行整體盈利增速7%左右,增速為近六年來較高水準。

銀行股行情可期

截至昨日收盤,A股銀行板塊指數(申萬一級)今年以來上漲4.41%,居各板塊之首,主力資金淨流入超10億元。剛上市的新股蘭州銀行連續三日漲停,部分區域城商行年初至今累計漲幅超過10%,成都銀行漲幅超過20%。

對於銀行股今年走勢,市場機構分析師明確表示看多銀行板塊,認為具有配置價值,板塊漲幅大約與2019年相同,個股表現則會比較分化。

中信證券報告認為,“降息”、降准帶來的“寬信用”預期使得銀行板塊也將受益信貸的放量增長,有望彌補息差的收窄,加上穩增長、實體經濟基本面好轉、不良率下降的預期,持續低估低配的銀行股亦有望補漲。

馬祥雲認為,銀行股走勢的依託不在於貨幣政策,而在於增長預期。“相信‘寬信用’終會見效,預計一季度社融同比增速回升,經濟指標回暖,推動銀行股上漲。”

廖志明表示,穩增長加碼下,積極看多銀行板塊。2022年宏觀利率環境或類似2019年,連續兩年未漲的銀行板塊漲幅有望比肩2019年,或能實現20%漲幅。他建議,應選擇經營區域好、公司治理完善、管理層能力強、戰略清晰的銀行,如位於江浙、珠三角的好銀行。

評級巨頭也對中資銀行投下肯定票。昨日,標普上調了包括招商銀行、中信銀行、平安銀行等在內的11家中資銀行發行人信用評級,展望為“穩定”或者“正面”。

最新評論