在中國打擊高風險融資的行動中,中小銀行受到的打擊最為嚴重。隨著有關部門迫使他們停止曾經一度推動利潤增長的業務,這些銀行將在2019年面臨嚴峻的形勢。

有關部門已下令全國省級銀行將業務限制在其所在地區,或在今年年底前關閉這些業務,並表示一些銀行“盲目擴張”。分析師表示,新規將導致小型銀行利潤下降,與規模較大的競爭對手相比,這些銀行的利潤已經被高估。

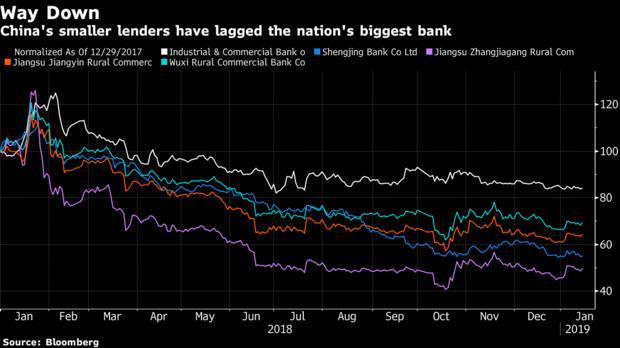

彭博社的資料顯示,2018年中國40多家上市銀行中,僅有5家實現盈利。這意味著,在經歷了傷痕累累的2018年之後,今年對中國各銀行的投資者來說可能是另一個漫長的年份。面對經濟放緩、中國政府對高債務的打擊以及創紀錄的企業違約,該行業正努力呈現不錯的表現——政府的強力干預加大了這一壯舉的難度。

“監管機構已經發現了隱藏的風險,”太平洋證券分析師Sun Lijin表示,“我們從一開始就對城市商業銀行持謹慎態度,它們中的許多銀行承擔了超出它們理解或可能承受的風險。

危機源於表外產品。特別是在東北老工業基地,該地區經濟放緩時,小銀行用表外產品來增加其他省份的貸款。這種做法使得資產在2015年至2017年間以每年20%以上的速度增長,是規模更大的競爭對手的兩倍,但風險也在激增。

2018年,地方銀行的股價表現不及規模較大的同行,在香港上市的盛京銀行下跌45%,在深圳上市的張家港農村商業銀行下跌54%。即便如此,分析師表示,中國多數小型銀行仍被高估。城市和農村銀行的平均市淨率為0.8倍,而四大國有銀行的市淨率為0.7倍,它們的盈利前景更為穩定。

Capital Securities Corp.駐上海的分析師Liao Chenkai表示:“與大型銀行不同,城市和農村商業銀行在經營地點方面受到限制,因此信貸集中的風險更大。從股息和增長潛力來看,投資大型銀行也更具吸引力。”

安信證券的資料顯示,2019年,上市的城市商業銀行的利潤增速將從去年的15.5%放緩至13%,將該行業的平均增長率從7%拉低至6%。

標準普爾全球評級表示,央行向為小微企業放貸的銀行提供更廉價融資的舉措將有助於符合條件的地區性銀行。然而,一些分析師在去年12月的一份報告中寫道,隨著增長放緩,私營企業的投資和貸款需求將保持在低位。

並非所有人都如此悲觀。瑞士信貸集團的分析師在1月7日的一份研究報告中說,銀行業的估值目前處於或接近低點,銀行業的壞帳率似乎高於當前水準。因此,事實可能會證明,對投資者來說,銀行是一個不錯的防禦性投資。

在那些希望今年投資者對其產生積極興趣的銀行中有江蘇昆山農村商業銀行、西安銀行和廈門銀行,這些銀行都已申請在國內上市。

但據中金公司說,不良貸款的壓力可能會加大,因為預計今年中國國內企業的利潤增速將下滑至接近于零的水準。

中金分析師在一份報告中表示:“我們預計,悲觀的預期將繼續拖累銀行股價格和估值。投資者對宏觀經濟深感擔憂,但我們還沒有看到能夠改善悲觀預期的政策。”

來源:彭博,譯者:Vanessa Chen

最新評論