Wind資料顯示,以發行公告日為基準,截至11月30日記者發稿,年內A股市場共發行135只可轉債(含已到期),發行規模合計為2035.83億元。與去年同期的104只、2224.21億元相比,今年前11月可轉債發行數量明顯增長,但發行規模同比下滑約8.47%。多家機構稱,近期多重政策落地釋放流動性,債市資金面整體仍維持寬鬆,債券市場風險得到釋放,估值處於年內低位元,未來或存在配置機遇。

年內可轉債發行規模逾2000億元

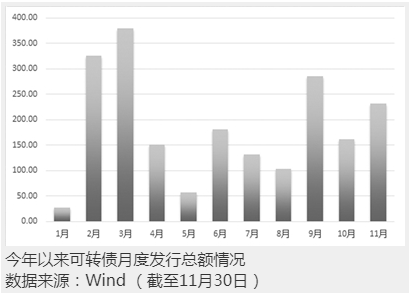

從月度資料來看,8月以來,可轉債發行市場回暖態勢明顯。據Wind統計,8月、9月、10月、11月可轉債發行規模分別為103.45億元、285.76億元、162.15億元及231.59億元。值得注意的是,儘管自11月中旬以來,債券市場出現較大幅度的震盪下行,但從發行資料來看,可轉債發行受到的影響並不明顯,11月發行規模環比10月仍有40%以上的增幅。

日前,債券市場已出現企穩跡象。Wind資料顯示,截至11月29日,中債總財富(總值)指數周內下跌0.33%,相比11月中旬的最大周跌幅0.52%已明顯收窄。此外,該指數上周則實現了周內上漲0.20%。今年以來,該指數漲幅仍然為正,為2.88%。

此外,債券基金淨值損失壓力也有所緩解。截至11月29日,在5016只債券型開放式基金(A/C類分開計算,下同)中,共有2354只周內收益為正,占比約為47%,成功實現止跌。不過,從近一月收益來看,富榮中短債仍跌逾15%,南方雙元、平安可轉債、民生加銀家盈6個月持有期等55只債券基金月內仍跌逾2%。

11月22日,國常會提出“適時適度運用降准等貨幣政策工具”。中信證券明明團隊認為,本輪債市調整,流動性趨緊是主要誘因,為此央行多次放量逆回購以對沖資金收緊壓力,單日投放量最高達到1720億元,而資金利率也出現了企穩回落的跡象,當下債市調整尚未完全結束,國常會選擇在當下時點釋放降准信號,也是為了穩定債券市場的預期。

業內稱債市風險釋放較為充分

展望後市,不少機構認為,多重政策落地釋放流動性,債市資金面整體仍維持寬鬆,債券市場風險得到釋放,估值處於年內低位元,未來或存在配置機遇。

“本周債市資金面維持寬鬆,央行持續呵護市場流動性,央行降准進一步推動資金利率明顯回落,有助於穩定市場。”財信證券認為,現階段,經濟高頻資料偏弱,社融或繼續回落,資金面邊際改善,資金面修復終將帶動利率回落。在近期債券利率明顯上升的情況下,利率債具備一定的交易和配置價值,建議投資者近期可以重新增加債券配置。

信達證券則表示,債市贖回衝擊逐步減弱,利率未來大幅上行的風險可控,轉債估值持續壓縮的概率不高。“在當前位置上,債券市場的風險已經得到了較為充分的釋放,疊加流動性環境已處於較為寬鬆的狀態,單純的預期變化對於市場的衝擊可能收斂。目前轉債估值已在年內低位,若債券利率企穩,後續轉債估值繼續壓縮的概率不高,疊加權益市場大幅下行的風險有限,轉債市場仍然處在平價有彈性、債底保護強、估值有張力的階段。”

中信證券明明團隊表示,10年期國債到期收益率3.0%是今年年底到明年一季度債券市場的方向。但是鑒於11月經歷過兩輪政策預期差,12月也需要關注出現政策預期差的可能,債券市場可能階段性演繹利空出盡的行情。

“未來,伴隨著資產配置、長期投資等投資理念普及,部分投資者對於淨值波動接受度將提高,銀行理財等資管產品的風險偏好和債券配置將呈現更多差異化,對於不同類型債券的需求也將增加。”東方金誠研究發展部高級分析師於麗峰表示。

最新評論