原標題:轟動!天風證券擬收購恒泰證券29.99%股權,曾經作價90億,堪稱大步子大手筆!券業並購大戲正接踵而至

天風證券收購恒泰證券29.99%股權的消息,成為28日晚轟動證券業的一大爆炸新聞!

出售還在繼續。繼2018年4月3日近三成恒泰證券股份轉讓給中信國安終止之後,近日又物色到了新的買家——天風證券。

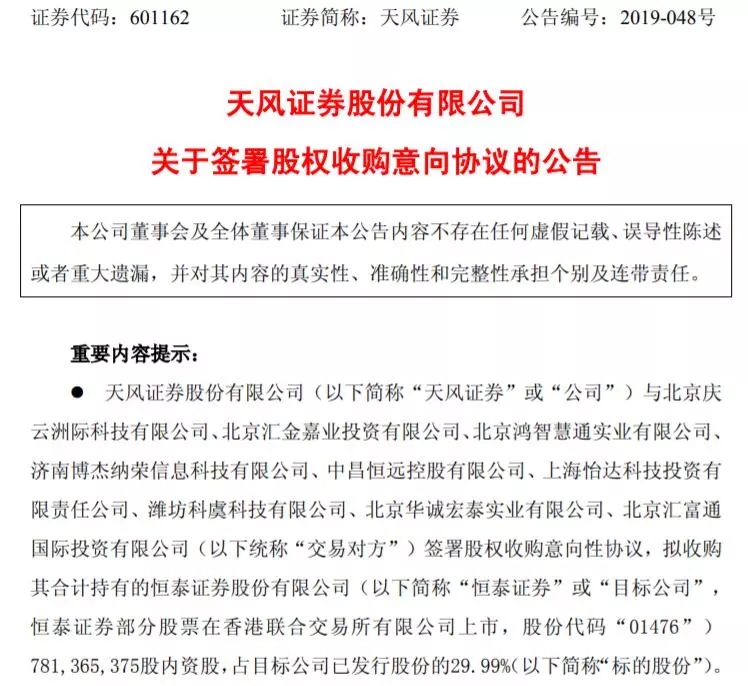

5月28日晚間,天風證券發佈公告稱,公司已與北京慶雲洲際科技有限公司等9家交易對方簽署股權收購意向性協定,擬收購其合計持有的恒泰證券29.99%股權。值得注意的是,如果此收購達成,天風證券將成為恒泰證券單一大股東,這成為證券行業繼中信證券收購廣州證券之後,又一起重大並購案。

早於2018年1月2日,恒投證券曾公告稱,公司的9名股東擬將所持有29.94%的股份出售給中信國安集團,作價90億元,雙方已經簽訂框架協議,但不久後的4月宣告終止。

恒泰證券大股東將易主天風

5月28日晚間,天風證券發佈公告稱,該公司已與北京慶雲洲際科技有限公司、北京匯金嘉業投資有限公司、北京鴻智慧通實業有限公司、濟南博傑納榮資訊科技有限公司、中昌恒遠控股有限公司、上海怡達科技投資有限責任公司、濰坊科虞科技有限公司、北京華誠宏泰實業有限公司、北京匯富通國際投資有限公司簽署股權收購意向性協議,擬收購這些公司合計持有的恒泰證券29.99%股權。

天風證券表示,此次簽署意向性協定不構成關聯交易,具體的收購金額等內容尚需進一步協商確定,且該交易尚需各方交易主體履行內部審批程式,並經中國證監會等主管機構審批通過後方可實施。

恒泰證券是一家註冊地位於內蒙古呼和浩特市的證券公司,該公司2015年10月在香港聯交所上市,簡稱恒投證券。資料顯示,截至2019年3月31日,恒泰證券未經審計總資產330.87億元、淨資產101.81億元。2018年,恒泰證券營業收入9.14億元、虧損6.55億元;今年一季度恒泰證券營業收入13.26億元、淨利潤6.27億元。

天風證券是一家總部位於武漢的全牌照的全國性綜合類券商,在研究所、投行並購重組、固定收益等業務領域近幾年異軍突起。去年10月,天風證券成功登陸A股市場,最新的註冊資本為51.8億元,總資產逾530億元。該公司2018年營業收入32.77億元,淨利潤3.03億元。

如果此次股權轉讓成功,天風證券將一躍成為恒泰證券單一大股東。資料顯示,截至2018年底,恒泰證券前五大股東分別為華資實業、北京慶雲洲際科技有限公司、北京金融街西環置業有限公司、北京匯金嘉業投資有限公司、北京金融街投資(集團)有限公司,持股比例分別為11.83%、8.71%、8.12%、7.92%和6.35%。

特別需要關注的是,在此次與天風證券簽署股權轉讓意向之前,同樣是上述9家公司持有的恒泰證券股份,去年元旦後已與A股上市公司中信國安意向轉讓過一次,彼時作價90億元,不過4月初最終以終止悄然結束,原因不明。

從2017年下半年開始出售旗下金融資產是業內公開的秘密,繼保險資產華夏人壽賣給中天金融之後,恒泰證券和新華信託等都在物色買家。

一個半月前,剛拋出80億配股計畫

值得一提的是,在此之前的4月15日,天風證券剛拋出了一個80億元的配股計畫。不過,此次配股募資用途主要是用於增加公司資本金,擴展相關業務,擴大公司業務規模,優化公司業務結構,提升公司的市場競爭力和抗風險能力,促進本公司戰略發展目標及股東利益最大化的實現。

具體而言,包括不超過25億元募集資金用於子公司增資及優化佈局;不超過15億元募集資金用於加強財富管理業務投入,主要分為擴大資產管理業務規模和對新增經紀業務網點的投入;不超過15億元募集資金用於適度增加證券自營規模;不超過10億元募集資金用於加大研究業務的投入;不超過5億元募集資金用於加大IT技術平臺建設的投入;不超過10億元募集資金用於補充營運資金。

按照資本市場專款專用原則,該次配股和此刻並購之間應該並無直接關係。

證券行業洗牌時代再度到來

儘管29.99%的股權對天風證券而言,僅僅是恒泰證券單一大股東,離真正控股還相距甚遠,但天風證券後續會否繼續增持恒泰證券股份,儘管天風證券並未明確表態,但市場依然值得期待。

在業界看來,天風證券與恒泰證券在網點佈局上頗有互補之處。天風證券目前擁有營業網點98家,主要分別在廣東、上海、湖北、四川、江浙、江蘇等地。

恒泰證券現有證券營業部144家,則主要分佈于內蒙、吉林、北京等地。兩家在營業網點佈局上,正好錯位互補,這一點,與此前中信證券收購廣州證券頗有相似之處。

業內人士分析,根據過往的經驗,中信證券、中金公司和華泰證券等券商都是通過收購躋身行業前列。在此形勢下,天風證券登陸資本市場遂順勢而為啟動資本運作,通過收購增強自身規模以及抗風險能力,進入行業第一方陣。

也有行業分析師提出,此次收購完成後,天風證券在年末有望交上一份更漂亮的成績單。中長期看,我國成為世界第二大經濟體之後,需要一個與之匹配的資本市場,提升直接融資比例是大勢所趨。在此趨勢中,券商將成為未來融資體系中的新服務中樞,增量市場空間被全面打開。

這些年,在嚴監管和“扶優限劣”政策引導下,加之市場環境的不甚景氣,一批沒有找准自身定位的中小券商無論展業還是自身盈利,都日益艱難。2018年全行業131家證券公司,就有25家出現虧損,最高虧損多達20多億元,無論出於股東層面的資產保值需要還是生存需要,投身頭部券商或實力資本懷抱,都是最為明智的選擇。

與此相對應的,證券行業馬太效應日益明顯,頭部券商各項業務佔有的市場份額越來越大,無論執業能力、市場口碑,還是資本市場實力,與那些位居行業尾部的中小券商差距越來越大,頭部券商出於網點快速佈局需求或業務觸角快速延伸需求,也需要通過並購來達成。

而廣州證券主動投身頭部券商中信證券、聯訊證券從海航集團轉投廣州開發區金融控股集團有限公司旗下,也都是上述原因引發的結果。

除此之外,中國金融對外開放步伐愈來愈快,外資券商也正在加速搶灘國內市場。外資券商的進入,首當其衝的就是資本實力、執業能力弱小的中小券商。

華創證券非銀研究團隊就認為,國內證券行業洗牌時代再度到來,未來證券行業將面臨更全面的競爭,市場若持續低迷,中小券商業務單一、競爭力差,出現虧損或將成為常態。可以預見券商行業未來並購整合將變得頻繁,對盈利性的需求料將超過對牌照的盲目信仰。

最新評論